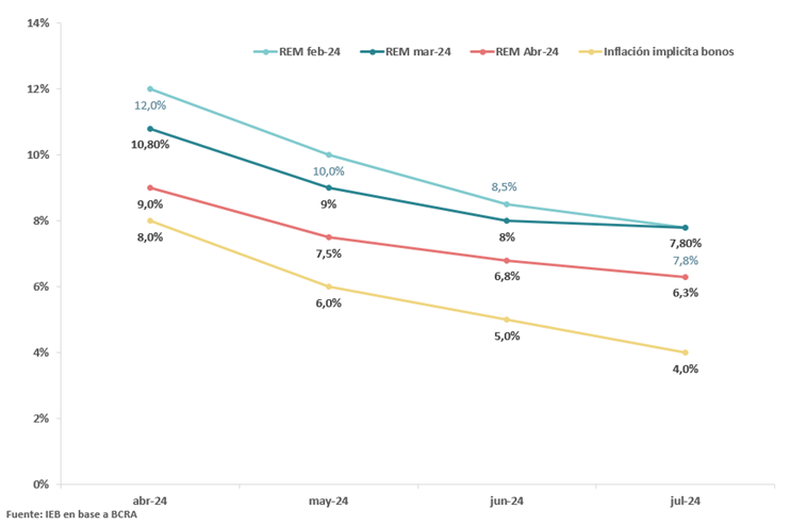

En la actualidad, existen en el mercado financiero alternativas interesantes para realizar colocaciones orientadas a gestionar la liquidez de mediano plazo con el propósito de proteger el capital de trabajo. Recientemente se publicó el informe de Relevamiento de Expectativas de Mercado, en el cual referentes consultados por el Banco Central proyectaron una desaceleración de la inercia inflacionaria.

Evolución de la inflación minorista proyectada en REM-BCRA y de la inflación implícita en bonos argentinos.

Sin embargo, la inflación proyectada para los próximos meses no alcanza a superar el ritmo de la devaluación implícita que se refleja en las cotizaciones de los contratos futuros de dólar del Matba Rofex.

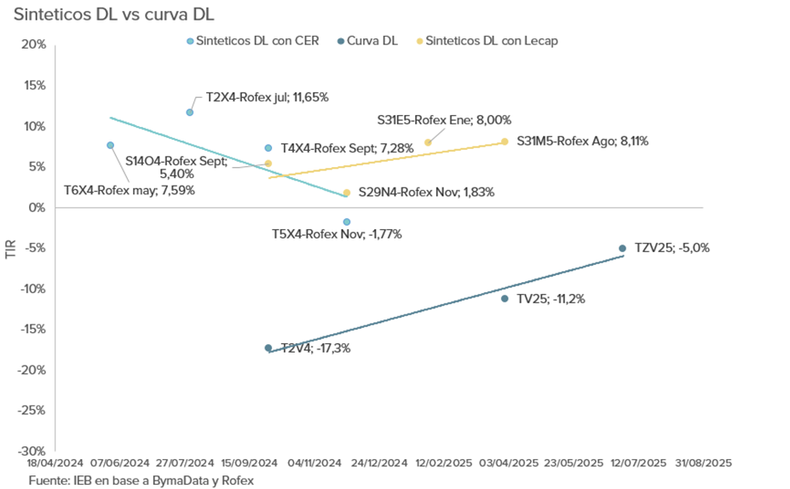

Esa brecha permite obtener rendimientos proyectados en un rango del orden del 7% al 11% anual, más la devaluación del dólar oficial, a través de la construcción de “sintéticos dólar linked”, según explicaron este miércoles los especialistas del Grupo IEB en el “Espacio Empresario CREA” realizado en formato virtual por el área de Economía de CREA.

Rendimientos proyectados de “sintéticos dólar linked” versus instrumentos "dólar linked"

La operación consiste en comprar un bono ajustado por inflación (CER) o bien una Letra de Capitalización (Lecap) del Tesoro Nacional y vender en simultáneo un contrato dólar futuro con un vencimiento similar al del bono o la Lecap.

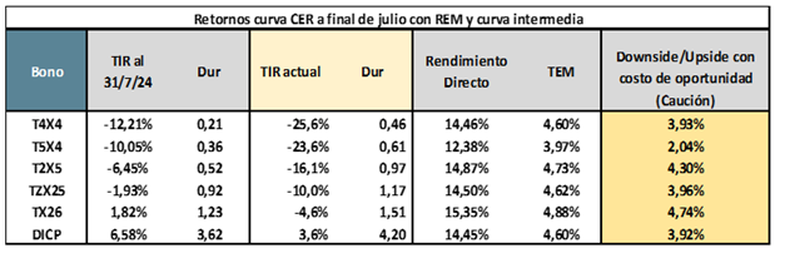

“Esos instrumentos resultan atractivos para obtener cobertura ante créditos tomados en dólares”, explicó Germán Díaz, Senior Financial Advisor del Grupo IEB. Otra alternativa -menos compleja- consiste en comprar sólo bonos ajustados por CER, los cuales, considerando la inflación proyectada por el REM-BCRA, permitirían generar un rendimiento del 4-5% mensual, cifras superiores a las que pueden obtenerse actualmente con un plazo fijo.

El riesgo presente en los bonos ajustados por CER es que la inflación se desacelere en el segundo semestre del 2024 a un ritmo mucho mayor al previsto en actualidad para llegar a cero hacia el próximo mes de diciembre. En tal escenario –poco probable– el rendimiento de tales instrumentos sería negativo.

De todas maneras, los especialistas de Grupo IEB remarcaron que existen economistas y consultoras que advierten que para el segundo semestre del año es muy difícil que la inflación se reduzca por debajo del 5% mensual debido a aún existen muchos ítems pendientes de actualización, tales como tarifas, salarios y jubilaciones, entre otros.

“Dado el reciente incremento de los precios de los futuros de soja hoy luce como una alternativa conservadora cerrar precio en pesos a septiembre o noviembre 2024 para calzarse con créditos que el mercado ofrece a tasas considerablemente inferiores, como los préstamos bancarios de capital de trabajo a una tasa nominal anual del 35% TNA o los descuentos de cheques al 40% anual”, recomendó Germán.

Cálculo del "pase" de soja y maíz presente a futuro en términos nominales (TNA) y efectivos (TEA). Ejemplo el día 07/05/2024

Esto es así porque los futuros de Soja Rosario 2023/24 del Matba Rofex, al ser pesificados con futuros de dólar de ese mismo mercado, permiten obtener un diferencial anualizado (“pase”) superior al 55%, mientras que hoy es factible tomar financiamiento para un plazo equivalente a tasas nominales inferiores.

Contacto Grupo IEB para cualquier consulta adicional: