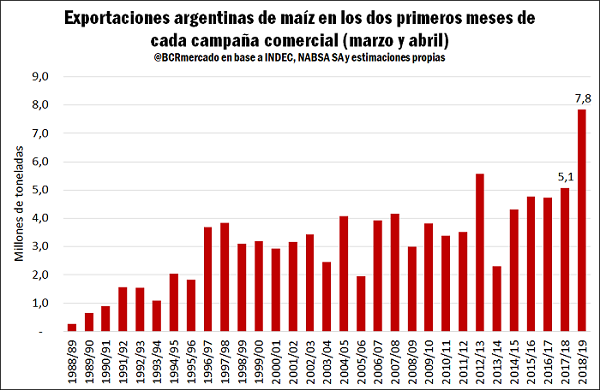

Según las cifras que surgen del programa de embarques de NABSA, las exportaciones mensuales de maíz habrían alcanzado un récord histórico en el mes de abril con 4,15 millones de toneladas. Ello significa, también, que los embarques mensuales de maíz han alcanzado los máximos en la historia por segundo mes consecutivo, ya que marzo había marcado los mayores despachos en los registros para dicho mes con 3,69 millones de toneladas.

El auspicioso inicio de la campaña maicera permite ilusionarse con una campaña récord en exportaciones argentinas de maíz. La mayor disponibilidad de maíz de primera y la competitividad que demostró el cereal argentino en el mercado externo al comienzo de la campaña facilitaron el voluminoso flujo de embarques que, según las proyecciones actuales, pone al país en línea para alcanzar los 32 millones de toneladas de exportación en la campaña 2018/19.

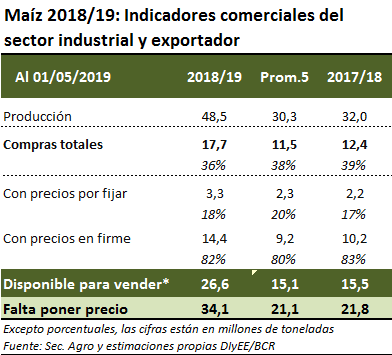

Adelantándose a ello, a la fecha se llevan negociadas 17,7 millones de toneladas del cereal 2018/19, un 54% más que en el promedio de las últimas 5 campañas y un 43% más que en el ciclo 2017/18. De ese total, 17,2 millones de toneladas fueron adquiridas por el sector exportador. En cuanto a la modalidad de los contratos realizados, las proporciones de negocios con precio fijo y con precio a fijar se mantienen cercana al promedio, en el 82% y 18%, respectivamente.

La mayor demanda externa se corresponde con la mayor oferta puesta a disposición por el sector productor esta campaña. De acuerdo a las estimaciones de la Guía Estratégica para el Agro (GEA/BCR), la producción argentina de maíz 2018/19 alcanzaría los 48,5 millones de toneladas, medio millón más de lo que se proyectaba el mes pasado y un 52% por encima de lo cosechado en la fatídica campaña previa, afectada por la peor sequía de los últimos 50 años.

En el mercado local, el valor de referencia de la Cámara Arbitral de Cereales de la BCR para el maíz cayó en la semana (jueves contra jueves) un 1,7%, pasando de $ 6.090/t el jueves pasado a $ 4.300/t. En el segmento de futuros, la posición MATba-ROFEX Julio’19 ajustó ayer a US$ 126/t, perdiendo US$ 2/t en la semana. Por su parte, el futuro MATba-ROFEX Abril’20 correspondiente a la nueva cosecha, cerró en US$ 137,7/t, casi dos dólares por debajo del jueves anterior.

En lo que respecta a la soja, las estimaciones productivas también continúan mejorando en Argentina. De acuerdo a datos de GEA/BCR, se estaría alcanzando un rendimiento promedio nacional récord de 33,7 qq/ha, mejorando en medio quintal las estimaciones del mes pasado. La mejora productiva se da principalmente gracias a la alta productividad en la provincia de Córdoba, como así también La Pampa y Buenos Aires. Como contracara de las buenas perspectivas en las provincias del centro de Argentina, la situación en la provincia de Chaco continúa siendo crítica. Se estima que en este territorio las cosechadoras están paradas desde el 20 de abril por las permanentes y abundantes lluvias que se prolongarían hasta el 11 mayo. Los campos presentan suelos completamente saturados y además los caminos y las rutas se presentan intransitables en muchos casos a causa del agua.

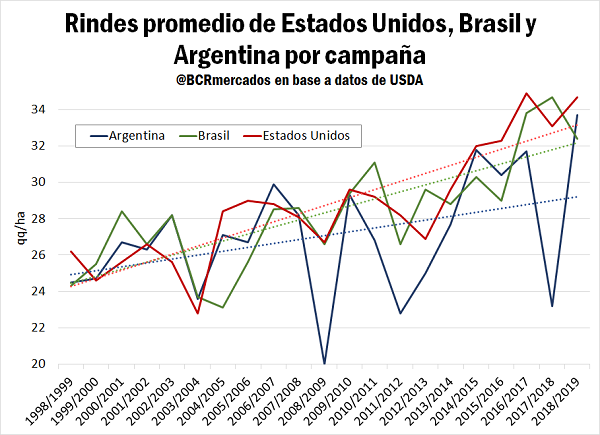

Los 33,7 qq/ha de rindes estimados para Argentina esta campaña, acerca la productividad nacional a los rindes estimados por el USDA para Estados Unidos de 34,7 qq/ha. En la campaña 2018/19, Argentina quedaría sólo un quintal por debajo del rendimiento por hectárea promedio de los agricultores estadounidenses, recuperándose luego de 3 campañas donde nuestros rindes estaban muy por debajo de los de Estados Unidos. Al comparar el rendimiento de la soja nacional con los de la oleaginosa brasileña, esta campaña Argentina supera a su vecino en más de un quintal por hectárea. Si se toman las últimas 5 campañas, los rendimientos promedio de la soja argentina sólo superan a la productividad brasileña en dos de ellas. Mientras que haciendo el mismo ejercicio frente a los rendimientos estadounidenses, la productividad nacional siembre estuvo por debajo de los rindes obtenidos en aquel país en las últimas 5 campañas.

Si se evalúan los rindes nacionales promedio de Estados Unidos, Brasil y Argentina durante las últimas 20 campañas, se observa que es Estados Unidos el que obtuvo el mejor rinde en la mayoría de las campañas consideradas. Además, el gráfico ilustra la menor variabilidad en los rindes estadounidenses y brasileños, en contraste con el desempeño productivo argentino que experimentó importantes variaciones en las últimas dos décadas.

Las líneas de tendencia (líneas punteadas) exhiben un comportamiento creciente en los tres países. En el caso de Estados Unidos y Brasil el crecimiento es considerablemente más marcado que en el caso argentino, que presenta una tendencia creciente con menor pendiente. Las caídas más pronunciadas en la productividad argentina se registraron en las campañas 2008/09, 2011/12 y 2017/18, afectadas por severos déficits de humedad, con marcas promedio de 19,6, 22,7 y 21,1, respectivamente.

Si bien el clima es un factor clave en la definición de rindes, la productividad en Argentina también estuvo limitada por la práctica del monocultivo en repetidas campañas y las dificultades para el control de malezas en el país. Además, la cantidad de fertilizantes aplicados por los agricultores locales está muy por detrás de la utilización en Estados Unidos y Brasil, que les da un empuje nutricional notable. Sin embargo, la principal desventaja de nuestro país frente a Estados Unidos y Brasil tiene que ver con la falta de una Ley de Semillas adecuada y a las falencias en temas de propiedad intelectual que permitan disponer de mayor y mejor tecnología en el agro.

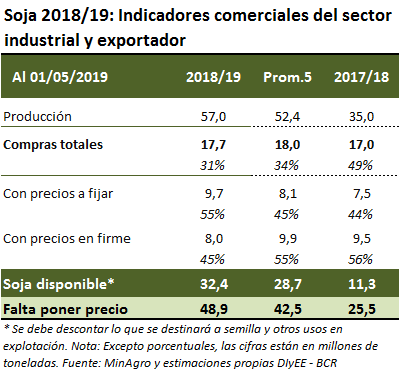

Las compras de soja de la industria y la exportación totalizan 17,7 millones de toneladas, en línea con lo comercializado a igual fecha la campaña pasada y con el promedio de los últimos 5 ciclos. Sin embargo, dada la producción estimada para esta campaña de 57 Mt, lo negociado como proporción de lo producido queda por detrás de la campaña 2017/18 así como del promedio de las últimas 5 campañas. Del 31% de la producción negociada, más de la mitad aún no tiene precio firme. Las compras a fijar ascienden a la fecha a 9,7 Mt, superando en más de 2 Mt a los contratos de esta modalidad hechos un año atrás y 1,6 Mt por encima del promedio.

En relación a los precios, la referencia para el mercado disponible que publica la Cámara Arbitral mostraron una recuperación en la semana, subiendo un 3% a $ 9.460/t al día jueves. En MATBA-ROFEX, la posición mayo escaló más de 4 dólares a 213,57t, mientras que el futuro Mayo 2020 cerró el jueves a US$ 228,7/t, subiendo 70 centavos de dólar en la semana.

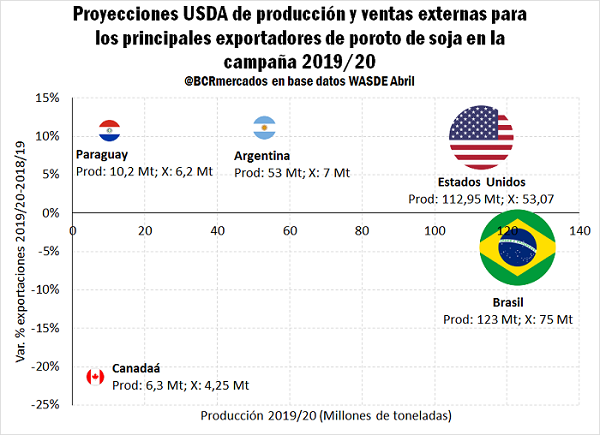

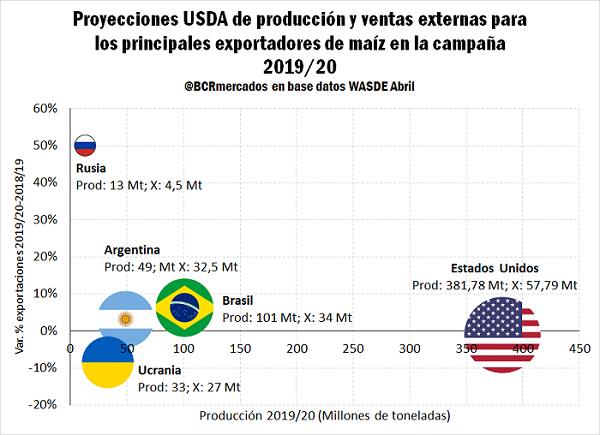

Proyecciones del USDA para los principales exportadores de soja y maíz de cara a la campaña 2019/20

El viernes 10 de mayo el Departamento de Agricultura de Estados Unidos estadounidense (USDA) publicó hoy una actualización de sus estimaciones de oferta y demanda de granos 2018/19 junto con las primeras proyecciones para la campaña 2019/20. En general, el informe apunta a una situación de oferta de commodities agrícolas más holgada de lo que preveía el mercado, presionando las cotizaciones a la baja.

Donde más sorprendió la abultada oferta fue en el caso del maíz, con stocks finales para la campaña que se está sembrando actualmente en EEUU (la 2019/20) de 63,1 Mt, casi 10 millones de toneladas más de lo descontado por los operadores. En el plano internacional, el organismo incrementó su estimación de producción 2018/19 en Sudamérica llevando la cosecha argentina a 49 Mt y la brasileña a 100 Mt. Con ello, los stocks que pasan de la campaña actual a la nueva se revisaron al alza, lo que se traduce en más oferta para la 2019/20. De cualquier modo, se prevé que el aumento en la demanda mundial de maíz supere al incremento en la oferta, y los inventarios mundiales al cierre de la campaña 2019/20 de 315 Mt quedarían por debajo de los 326 Mt de la 2018/19. Esto último, sin embargo, no resulta suficiente para limitar las pérdidas del mercado en el día de la fecha ya que en promedio los operadores descontaban un recorte aún más grande en el nivel de stocks.

En el caso de la soja, si bien el USDA prevé una caída en la producción estadounidense para la campaña 2019/20, el fuerte incremento en el nivel de inventarios en medio del conflicto comercial con China hace que la oferta total aumente notablemente respecto al año anterior. La mayor demanda no será suficiente para compensar la creciente oferta, dando lugar a un abultado nivel de stocks finales. A nivel global, se espera que la producción Argentina resulte mejor a lo esperado previamente con 56 Mt, mientras que Brasil cosecharía 117 Mt en la campaña 2018/19. Para la 2019/20, si bien la producción mundial tendría un retroceso y la demanda crecería, el abultado nivel de stocks en el mundo mantiene bajo presión las cotizaciones.

La fenomenal caída de la soja en el Mercado de Chicago, referencia internacional del valor de la oleaginosa, ha presionado la cotización del futuro más cercano a su nivel más bajo en más de una década. Este comportamiento se entiende por la concurrencia de diversas fuentes de incertidumbre, entre las que se destacan:

1- La disputa arancelaria entre China y Estados Unidos, que alcanzó esta semana uno de sus puntos de máxima tensión. El presidente estadounidense Donald Trump, declaró a comienzos de semana que podría alzar los aranceles a la importación de productos chinos. Posteriormente, el día jueves, el gobierno de Estados Unidos dio a conocer el documento que podría entrar en vigencia a partir del viernes, y que aumentaría los aranceles del 10 al 25% para un conjunto de productos chinos valuados en US$ 325.000 millones. La puesta en vigencia de este decreto reestablecería las condiciones arancelarias previas a la tregua acordada por las dos potencias en el mes de noviembre en el G20. Estos eventos golpearon a los futuros agrícolas en la Bolsa de Chicago, impactando fuertemente a los valores de la soja, que constituye la principal exportación agrícola de Estados Unidos a China. La esperanza de los operadores esta puesta en que las negociaciones bilaterales que tienen lugar en Washington D.C. jueves y viernes produzcan un acuerdo entre las dos mayores economías del mundo.

2- El brote de fiebre porcina africana que se extiende en China y que afectará la demanda de oleaginosa por parte del gigante asiático. Vale recordar que China es el mayor importador global de soja, cuyo principal destino es alimentar su gran stock de cerdos. China es el mayor productor porcino del mundo, y actualmente, dada la expansión de la fiebre porcina la FAO estima que su producción porcina se recorte en un 10% en 2019. Como producto de esta reducción, es de esperar que la demanda del gigante asiático por soja también se contraiga.

3- La evolución del clima en el Medio Oeste estadounidense. Esta región, que comprende la mayor parte de tierras agrícolas más productivas del país, estuvo expuesta a importantes y continuas lluvias que generaron el desborde de numerosos ríos y arroyos, resultando en importantes inundaciones generalizadas a lo largo y ancho de varios estados. Los campos bajos inundados y la saturación de los suelos han conducido a un importante retraso en la siembra de maíz de primavera. Esta semana, los agricultores estadounidenses habían sembrado el 23% del área objetivo, exactamente la mitad del progreso promedio alcanzado a igual fecha en las últimas 5 campañas. Si bien los productores afectados son optimistas y consideran que si el clima mejora es posible completar la siembra a tiempo y evitar pérdidas por caída de rindes, el mercado no toma una posición tan optimista. Un recorte en la siembra de maíz, entonces, impulsaría los precios futuros del cereal. Por otro lado, un menor área de siembra de maíz implicaría un aumento en la siembra de soja, lo que continuaría abultando stocks si se supone un efecto contractivo en la demanda china de soja a partir de la fiebre porcina, que aún bajo el supuesto de una acuerdo comercial con Estados Unidos las compras del gigante asiático no podrían compensar la caída en el flujo de importaciones a lo largo de los últimos meses